| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 |

- Tesla 테슬라

- 매그니피센트 7

- 테슬라 슈퍼차저

- 테슬라 로보택시

- 미국 주식 동향

- 미국 주식

- 엔비디아 실적

- 엔비디아 주가

- 테슬라

- 사이버트럭 가격

- 미국 실업률

- 테슬라 오토파일럿

- fsd

- 사이버트럭

- 비트코인 가격

- 테슬라 실적

- 테슬라 자율주행

- S&P 500 지수

- 로보택시

- 테슬라 사이버트럭

- 나스닥 지수

- 테슬라 매출

- 테슬라 모델 Y

- 테슬라 주가

- 테슬라 FSD

- 테슬라 Tesla

- 미국 증시

- 일론 머스크

- 도조

- 일론 머스크 Elon Musk

- Today

- Total

Love, Knowledge, Pity + Freedom

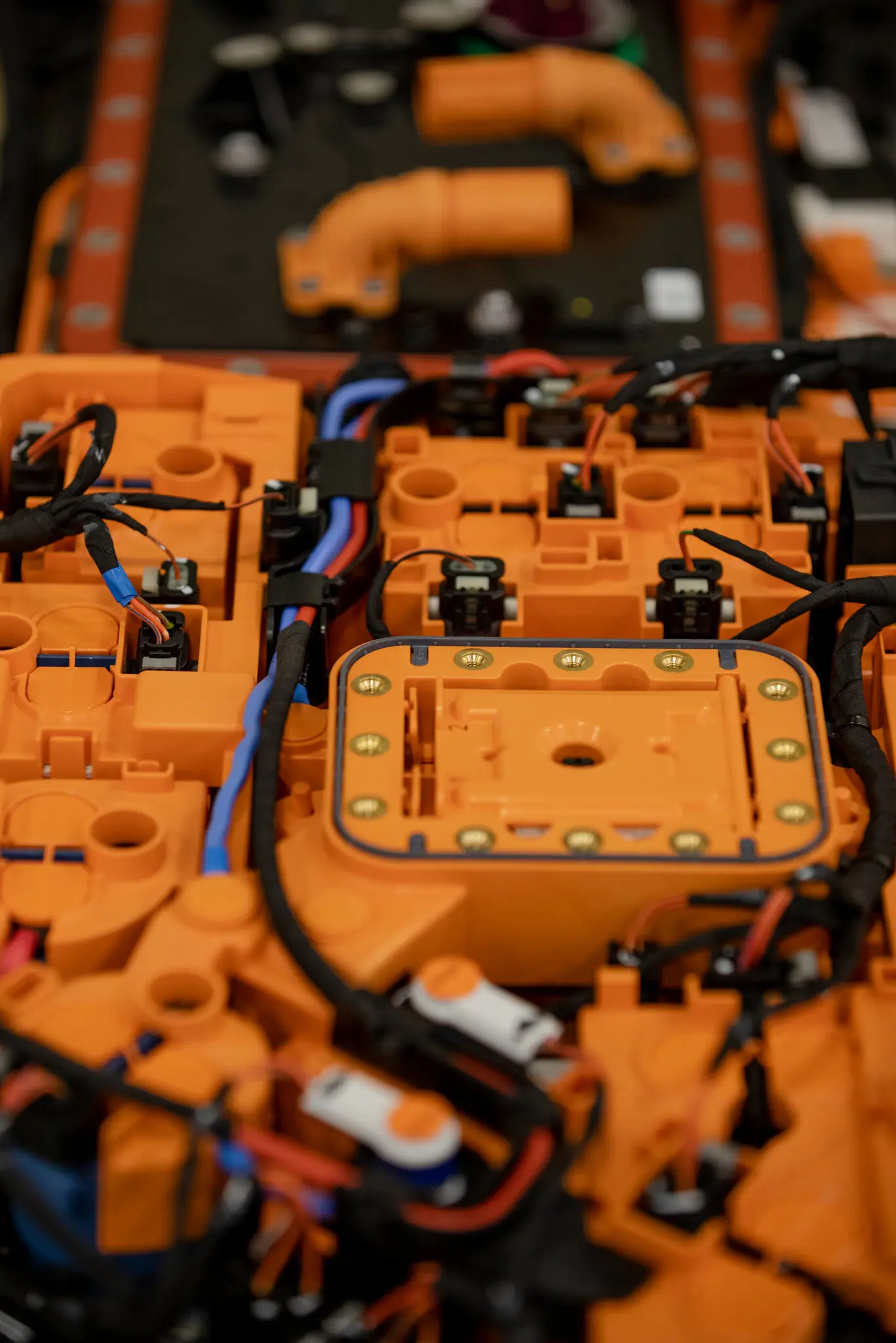

리튬 부족으로 자동차 제조업체들이 채굴 사업에 뛰어들고 있다. 본문

포드, 제너럴 모터스 등은 전기 자동차의 야망을 저해할 수 있는 원자재 부족을 피하기 위해 광산업체와 계약을 체결하고 있다.

테슬라와 중국 자동차 회사에 더 이상 뒤처지지 않기 위해 많은 자동차 회사 경영진은 전통적인 공급업체를 우회하여 리튬 채굴 회사와 수십억 달러를 투자하고 있습니다.

이들은 안전모와 안전화를 신고 칠레, 아르헨티나, 퀘벡, 네바다 등지의 광산을 찾아다니며 휘발유에서 배터리 동력으로 전환하는 과정에서 회사의 존폐를 좌우할 수 있는 금속을 확보하기 위해 노력하고 있습니다.

리튬이 없으면 미국과 유럽의 자동차 제조업체는 경쟁력을 유지하는 데 필요한 전기 픽업트럭, 스포츠 유틸리티 차량 및 세단용 배터리를 만들 수 없습니다. 그리고 미시간주, 테네시주, 독일 작센주 등지에서 증설 중인 조립 라인은 중단될 것입니다.

기존 광산업체들은 전기 자동차 판매가 급증함에 따라 업계에 공급할 리튬을 충분히 확보하지 못하고 있습니다. 제너럴 모터스는 2035년까지 모든 자동차 판매를 전기차로 전환할 계획입니다. 켈리블루북에 따르면 2023년 1분기 미국 내 배터리 구동 자동차, 픽업, 스포츠 유틸리티 차량의 판매량은 전년 동기 대비 45% 증가했습니다.

따라서 자동차 회사들은 다른 회사가 채굴에 뛰어들기 전에 소규모 광산에 대한 독점적 접근권을 확보하기 위해 분주하게 움직이고 있습니다. 그러나 이 전략은 때로는 환경 보호가 취약한 정치적으로 불안정한 국가들에서 호황과 불황을 반복하는 위험한 채굴 사업에 노출됩니다. 잘못 베팅하면 자동차 제조업체는 몇 년 안에 판매할 수 있는 리튬 가격보다 훨씬 더 많은 비용을 지불하게 될 수도 있습니다.

자동차 회사 경영진은 전 세계 수백만 대의 전기 자동차에 필요한 리튬과 니켈, 코발트 같은 기타 배터리 재료의 안정적인 공급이 충분하지 않기 때문에 어쩔 수 없는 선택이라고 말합니다.

과거에는 자동차 제조업체가 배터리 공급업체에게 리튬 및 기타 원자재를 자체적으로 구매하도록 했습니다. 그러나 리튬 부족으로 인해 주머니 사정이 넉넉한 자동차 제조업체는 필수 금속을 직접 구매하여 공급업체가 소유한 배터리 공장으로 보내거나 자동차 제조업체가 일부 또는 전부를 소유한 배터리 공장으로 보내야 했습니다. 배터리는 에너지를 전달하는 데 가벼운 리튬 이온에 의존합니다.

"우리는 향후 10년간 우리의 야망을 뒷받침할 가치 사슬이 확립되어 있지 않다는 것을 금방 깨달았습니다."라고 제너럴 모터스의 배터리 소재 확보 프로그램을 총괄하는 샴 쿤주르(Sham Kunjur)는 말합니다.

이 자동차 제조업체는 작년에 필라델피아에 있는 리튬 회사인 리벤트와 남미 광산에서 생산되는 원료를 공급하는 계약을 체결했습니다. 그리고 1월에는 브리티시 컬럼비아주 밴쿠버에 본사를 둔 리튬 아메리카스에 6억 5,000만 달러를 투자하여 네바다의 태커 패스 광산을 개발하기로 합의했습니다. 이 회사는 배터리 및 부품 제조업체를 포함한 50 개의 입찰자를 제치고 그 지분을 확보했다고 쿤주르 씨와 리튬 아메리카 경영진은 말했습니다.

포드 자동차는 칠레 공급 업체 인 SQM, 노스 캐롤라이나 주 샬럿에 본사를 둔 앨버말, 퀘벡의 네마스카 리튬과 리튬 계약을 체결했습니다.

"이들은 최고의 품질을 자랑하는 세계 최대 리튬 생산업체들 중 일부입니다."라고 포드의 전기차 산업화 담당 부사장인 리사 드레이크는 5월에 투자자들에게 말했습니다.

자동차 제조업체들이 광산업체 및 원자재 가공업체와 체결하는 계약은 포드가 타이어 원료를 확보하기 위해 브라질에 고무 농장을 설립한 자동차 산업의 초창기를 떠올리게 합니다.

쿤주르 씨는 "100년이 지난 지금, 새로운 혁명과 함께 우리는 다시 그 단계로 돌아간 것 같습니다."라고 말합니다.

컨설팅 회사인 벤치마크 미네랄 인텔리전스(Benchmark Mineral Intelligence)에 따르면 리튬 공급망을 구축하는 데는 510억 달러의 비용이 소요될 것으로 예상됩니다. 미국의 보조금 혜택을 받으려면 배터리 원료를 북미 또는 무역 동맹국에서 채굴하고 가공해야 합니다.

그러나 금속에 대한 치열한 경쟁으로 인해 리튬 가격이 지속 불가능한 수준까지 부풀려졌다고 일부 경영진은 말했습니다.

캘리포니아 어바인에 위치한 전기 자동차 회사 리비안(Rivian)의 최고 경영자 R.J. 스카링은 "22년 초부터 리튬 가격이 너무 빨리 올랐고 지나치게 과장된 정보가 많아서 정말 나쁜 거래가 많았습니다."라고 말합니다.

수십 개의 회사가 광산을 개발하고 있으며, 결국에는 모든 사람의 필요를 충족시킬 수 있을 만큼 충분한 리튬이 생산될 수 있습니다. 전 세계 생산량이 예상보다 빨리 급증하여 리튬 가격이 폭락할 수 있으며, 이는 최근에 일어난 일입니다. 그렇게 되면 자동차 제조업체들은 리튬의 적정 가치보다 훨씬 더 많은 비용을 지불하게 될 것입니다.

자동차 회사 경영진은 리튬이 충분하지 않은 상태에서 몇 년만 지나도 회사가 따라잡을 수 없을 것이라는 두려움 때문에 위험을 감수하고 있습니다.

그들의 두려움은 일리가 있습니다. 전기 자동차 판매가 가장 빠르게 성장한 지역에서 기존 자동차 제조업체들은 많은 설 자리를 잃었습니다. 신차의 거의 3분의 1이 전기차인 중국에서 폭스바겐, GM, 포드는 자체 배터리를 제조하는 BYD와 같은 국내 생산업체에 시장 점유율을 잃었습니다.

그리고 수년에 걸쳐 리튬 및 기타 원자재 공급망을 구축한 테슬라는 중국, 유럽, 미국에서 꾸준히 시장 점유율을 높여 왔습니다. 현재 캘리포니아에서 도요타에 이어 두 번째로 많은 신차를 판매하고 있습니다.

중국 기업은 국영기업이거나 국가의 지원을 받기 때문에 미국이나 유럽 자동차 기업보다 우위에 있는 경우가 많으며, 그 결과 현지 반발, 포퓰리즘 정부의 국유화 또는 기술적 어려움에 직면할 수 있는 채굴에서 더 많은 위험을 감수할 수도 있습니다.

지난 6월, 중국 배터리 제조업체 CATL은 볼리비아와 두 개의 리튬 프로젝트에 14억 달러를 투자하는 계약을 체결했습니다. 정치적 불안정으로 유명한 볼리비아에 지속적인 관심을 보인 서방 기업은 거의 없습니다.

몇 가지 예외를 제외하고 서구 자동차 제조업체들은 리튬 광산 지분을 매입하는 것을 피하고 있습니다. 대신 일정 가격 범위 내에서 일정량의 리튬을 구매하기로 약속하는 계약을 협상하고 있습니다.

종종 이러한 계약은 자동차 제조업체에게 우선권을 부여하여 경쟁업체를 밀어내는 역할을 합니다. 테슬라는 샬롯 근처에 있는 피에몬테 리튬과 계약을 체결하여 퀘벡에 있는 광산에서 생산되는 리튬의 상당 부분을 확보하고 있습니다.

리튬은 풍부하지만 항상 추출하기 쉬운 것은 아닙니다.

볼리비아, 칠레, 아르헨티나처럼 매장량이 많은 많은 국가에서는 천연자원을 국유화하거나 엄격한 외환 통제를 통해 외국인 투자자의 자금 인출을 제한하고 있습니다. 캐나다와 미국에서도 광산을 설립하는 데 수년이 걸릴 수 있습니다.

미국의 대표적인 리튬 광산업체 앨버말의 리튬 글로벌 사업 부문 사장인 에릭 노리스는 "미국에서 리튬을 확보하고 완전히 전기에너지를 공급하기는 어려울 것입니다."라고 말합니다.

그 결과, 자동차 경영진과 컨설턴트들이 전 세계 광산을 찾아다니고 있지만 대부분 아직 생산을 시작하지 않았습니다.

"염분 지하수에서 리튬을 빠르게 추출하는 기술을 개발 중인 캐나다 스타트업 서밋 나노테크의 최고 경영자 아만다 홀은 "절박한 심정입니다."라고 말합니다. 그녀는 자동차 회사 경영진이 "문제를 해결하려고 노력하고 있다"라고 말했습니다.

그러나 자동차 회사들은 서둘러 기대에 부응하지 못할 수도 있는 소규모 광산과 거래를 하고 있습니다. 지속 가능한 운송에 투자하는 사모펀드인 모빌리티 임팩트 파트너스의 파트너인 셰이 나타라잔은 "여러 가지 문제점이 드러나고 있습니다."라고 말합니다. 그녀는 리튬 가격이 결국 과잉 생산으로 인해 폭락할 수 있다고 말했습니다.

채굴업자들이 큰 승자가 될 것으로 보입니다. 자동차 회사와의 거래는 일반적으로 막대한 수익을 보장하고 돈을 빌리거나 주식을 쉽게 팔 수 있게 해 줍니다.

세계 최대 광산업체 중 하나인 리오 틴토는 최근 아르헨티나에서 개발 중인 광산에서 포드에 리튬을 공급하기로 예비 계약을 체결했습니다.

리오 틴토의 배터리 광물 사업 부문 전무이사인 마니 핀레이슨은 포드가 관심을 표명한 여러 자동차 회사 중 하나라고 말했습니다. 그녀는 리오 틴토가 자동차 회사 대표들에게 채굴 방법, 지역 사회와의 관계, 환경에 미치는 영향 등을 포함하는 체크리스트를 통해 "모두를 편하게 할 수 있는" 방법을 제시한다고 말했습니다.

핀레이슨은 기후 변화를 언급하며 "그렇게 하지 않으면 공급이 원활하게 이루어지지 않을 것이고, 이 글로벌 과제를 함께 해결하지 못할 것이기 때문입니다."라고 말했습니다.

몇 년 전까지만 해도 리튬의 채굴 가격이 너무 낮아 채산성이 거의 없었습니다. 하지만 지금은 전기 자동차의 인기가 높아지면서 수십 개의 광산 개발이 제안되고 있습니다. 대부분은 초기 개발 단계에 있으며 생산을 시작하려면 몇 년이 걸릴 것입니다.

2021년까지만 해도 "자본이 없거나 매우 단기적인 자본만 있었습니다."라고 브라질에서 리튬을 생산하는 밴쿠버 소재 회사 시그마 리튬(Sigma Lithium)의 공동 최고경영자 아나 카브랄-가드너(Ana Cabral-Gardner)는 말합니다. "아무도 5년 후와 10년 후를 내다보지 않았습니다."

자동차 회사들이 광산을 가동하는 데 중요한 역할을 하고 있다고 온타리오에서 광산을 개발하고 있으며 독일 동부에 메르세데스-벤츠에 공급할 가공 공장을 개발 중인 락 테크 리튬의 최고 경영자 더크 하베케(Dirk Harbecke)는 말합니다.

"저는 이것이 위험한 전략이라고 생각하지 않습니다."라고 하베케는 말했습니다. "필요한 전략이라고 생각합니다."

ref. https://www.nytimes.com/2023/07/02/business/lithium-mining-automakers-electric-vehicles.html

Lithium Scarcity Pushes Carmakers Into the Mining Business

Ford, General Motors and others are striking deals with mining companies to avoid raw material shortages that could thwart their electric vehicle ambitions.

www.nytimes.com

'EV, Tech & Science' 카테고리의 다른 글

| 테슬라의 최대 라이벌인 중국이 라틴 아메리카에서 리튬 채굴을 위한 더 빠른 방법을 모색하고 있으며, 산업을 육성하기 위해 무료 특허 제공 (70) | 2023.07.07 |

|---|---|

| AI를 정말 규제할 수 있을까요? (80) | 2023.07.06 |

| 다음에 파산할 테슬라 킬러는 누구일까? (68) | 2023.06.30 |

| 일론 머스크의 자동차 제조업체가 스타트업과 어떻게 비교되는지 알아보기 위해 테슬라 대 폴스타 두 회사 전기차 비교 (68) | 2023.06.21 |

| 21세기의 헨리 포드? 대중에게 전기차를 보급하는 BYD의 왕 추안푸 (63) | 2023.06.21 |